日本のSMBCローンの審査には明確なルールがあり、事前にご自身のプロフィールを整えることで、手続きの遅延や予想外の費用を回避できます。

金利の仕組み(基準金利の見直し、変動・固定の選択、融資実行日やボーナス月に連動した初回金利変更日など)も、実際の家計計画に役立つようわかりやすく解説しています。

申込手順、必要書類、返済パターン、各種手数料、問い合わせ先まで、比較検討やスムーズな申請準備に役立つ基本情報をまとめています。

申請資格に必要なもの

年齢、居住地、収入、信用状況など、返済能力を示す条件を満たすことが重要です。

年齢および居住要件

申込時に20歳以上、最終返済時に80歳以下であることが必要です。

日本国籍の方および有効なビザをお持ちの外国人の方が対象となります。安定した収入があり、身分証明書と住所証明書で登録済みの住所が確認できることが条件です。

雇用と収入

安定した収入は審査において重要な要素となります。正社員の場合は、同じ職種で少なくとも1年以上勤務していることが求められます。自営業や契約社員の場合は、一般的に2年以上の就業実績が基準となります。

住宅ローンなどの大きな借入額では、年収の目安は通常500万円程度からとなっており、商品や希望限度額、リスク審査により異なります。収入証明としては給与明細や確定申告書などの提出が求められます。

信用履歴とローンの目的

クリーンで期日通りの返済履歴は、審査通過や金利優遇に有利となります。

住宅資金は、購入・建築・リフォーム・借り換えのいずれかの用途に限られ、担保物件が銀行の基準を満たす必要があります。承認された金額は、鑑定評価額を超えることはできません。

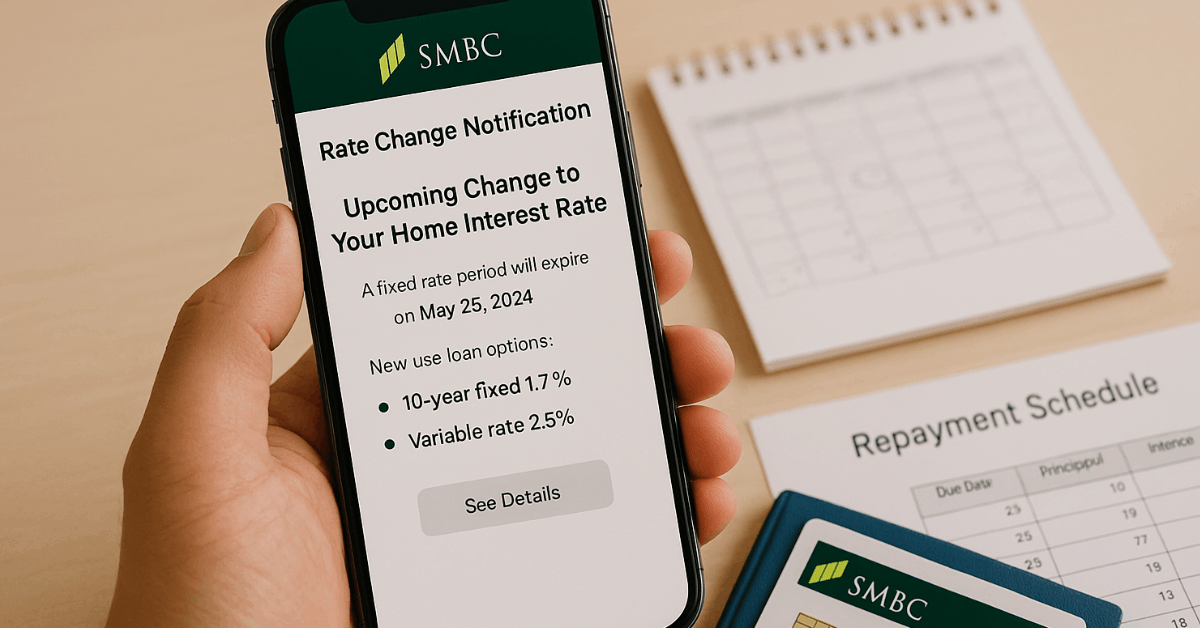

金利と見直しの仕組み

ローンの金利設定は、「基準金利」を参照しており、これは銀行が個人向けの担保付ローンに適用する標準金利を示します。

この基準金利には、調達コストや運営コスト、目標収益が組み込まれており、調達コストは、変更日前に観察された長期の銀行間取引金利や国債利回りに連動します。

見直し後の新しい金利は、変更日前月の基準金利をもとに設定され、変更日の翌日から適用されます。改定後の金利によるご請求は、翌月から開始されます。

新しい固定期間

固定金利期間はご希望の期間で設定され、所定の手続きを通じて新たな固定期間をお申し込みいただかない限り、期間終了後は1年ごとの自動更新プランに切り替わります。

固定プランをご利用のお客様には、固定期間終了のおよそ2か月前にご案内をお送りいたします。この期間内が、再度期間をお選びいただく実質的なタイミングとなります。

金利変更日 — 変動型(1年ごと見直し)

初回の金利変更日が分かりづらいことで、予算計画を誤るケースが多発しています。下記の表を利用し、借入れ月とボーナス月に応じてご確認ください。

| 返済パターン | 1月1日~8月31日に借入 | 9月1日~12月31日に借入 |

| 毎月払い・またはボーナス併用(12月/6月) | その年の12月26日 | 翌年の12月26日 |

| ボーナス併用(1月/7月) | 翌年の1月26日 | 翌々年の1月26日 |

| ボーナス併用(2月/8月) | 翌年の2月26日 | 翌々年の2月26日 |

例えば、2024年8月1日に借入れた場合、毎月払い・または12月/6月ボーナス併用なら初回変更日は2024年12月26日です。一方、2024年9月1日借入の場合、初回変更日は2025年12月26日となります。

金利変更日 — 固定金利プラン(3年/5年/7年/10年)

一定期間の固定金利型を選択すると、初回の金利変更日は融資の実行時期やボーナス月の有無によって決まります。

| 固定期間 | 毎月のみ またはボーナス支給月(6月/12月) | ボーナス支給月(1月/7月) | ボーナス支給月(2月/8月) |

| 3年 | 2年後の12月26日(1月~8月実行)/3年後の12月26日(9月~12月実行) | 3年後または4年後の1月26日 | 3年後または4年後の2月26日 |

| 5年 | 4年後または5年後の12月26日 | 5年後または6年後の1月26日 | 5年後または6年後の2月26日 |

| 7年 | 6年後または7年後の12月26日 | 7年後または8年後の1月26日 | 7年後または8年後の2月26日 |

| 10年 | 9年後または10年後の12月26日 | 10年後または11年後の1月26日 | 10年後または11年後の2月26日 |

例として、2024年8月1日に実行された10年固定ローンの場合、毎月返済や6月/12月ボーナス併用では2033年12月26日に金利が変更となり、2024年9月1日実行の場合は2034年12月26日に変更されます。

ローンの返済期間、返済方法、そして繰上返済について

住宅ローンの返済期間は通常1年から35年となっており、個人ローンやその他の商品も目的やリスクに応じて期間が設定されます。変動金利は年1回見直され、固定金利はご選択に応じて3年、5年、7年、10年のいずれかで適用されます。

毎月の返済額は、指定口座からスケジュール通り自動引き落としされます。多くの利用者が、通常の月々返済に加え、年2回の「ボーナス増額返済」を組み合わせることで、元金をより早く減らしています。

一括返済や繰上返済を行うことで、ローン期間中に支払う利息を軽減することができます。部分的または全額繰上返済に関する条件を事前に必ずご確認の上、返済途中で元金が変わった場合の利息計算方法についてもご確認ください。

手数料・料金について

思わぬコストで予算が狂わないように、表面金利だけでなく手数料もしっかり確認しましょう。事務手数料はプランによって異なり、「Aプラン」は一般的に借入額の2.2%、「Bプラン」は契約書に記載された固定額となっています。

変動金利から固定金利への切り替えや、固定期間終了時の再設定時には管理手数料が発生する場合があります。また、一部または全額の繰上げ返済を行う場合、商品や利用チャネルによって取扱手数料がかかることがあります。

返済が遅れた場合は、未払い残高に対して通常より高い年利の遅延損害金が発生するのが一般的です。返済日やボーナス月の設定変更時期には日付のズレに十分ご注意ください。

お申し込み方法:オンラインまたは店頭

必要書類をご準備いただき、各書類の記載内容が一致していると、申込手続きがよりスムーズに進みます。

- オンラインまたは店舗でお問い合わせを開始し、ご希望のローン種類を選択の上、お名前、ご勤務先、希望金額など、申告用途に沿った情報をご入力ください。

- 本人確認書類、住所確認書類、収入証明書類、場合によっては物件および施工業者情報などをご提出またはアップロードしてください。

- 面談などを含む審査手続きを完了し、ご契約条件や返済方法を確認の上、審査結果をご確認ください。

- 契約書にご署名いただき、その他必要条件を満たしてください。住宅ローンの場合、融資金は通常売主または施工業者へ直接振込まれ、その後ご返済スケジュールがお手元に届きます。

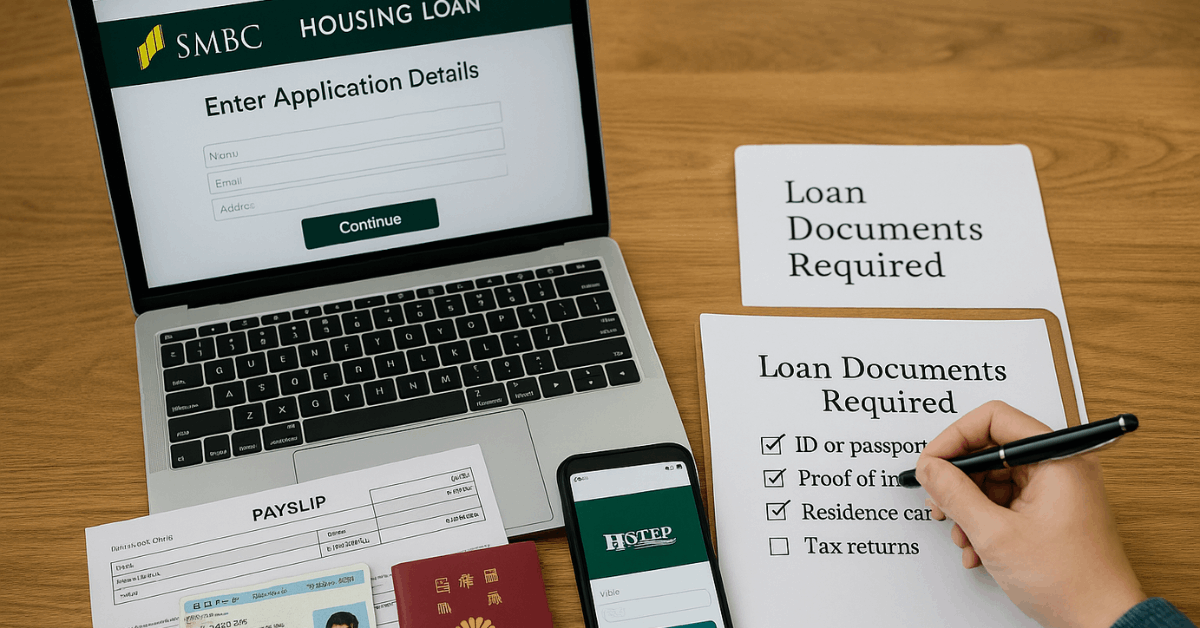

必要書類

鮮明なスキャンと統一された識別情報は、不必要なやりとりを防ぎます。本人確認および居住確認には、通常パスポートや在留カード、住民票などの住所証明書類が必要です。

収入や雇用に関しては、最新の給与明細、確定申告書、在職証明書などが一般的に求められます。

外国籍の方は、ビザや在留資格を証明する書類をご用意ください。住宅関連や高額契約の場合、連帯保証人や共同借入人の情報を求められる場合もあります。

日本におけるSMBCのローン種類の概要

商品の取り扱い状況や金利は、申込者の属性や担保の有無によって異なります。比較の際は、これらの範囲を参考の目安としてご利用ください。

パーソナルローン

パーソナルローンは、学費や旅行費用、医療費、緊急時の出費など、さまざまな目的にご利用いただけます。担保は不要です。

ご利用可能金額は一般的に10万円〜500万円程度で、金利は年率約3.0%〜14.5%が目安となります。審査結果やご希望の借入額によって異なります。

ビジネスローン

運転資金や給与支払い、事業拡大資金などは、企業の財務状況や資金使途に基づいて審査されます。お見積りは、事業の健全性や運営年数、担保の有無などを考慮してカスタマイズされ、経験豊富なお客様は事前審査枠の設定や審査の迅速化も期待できます。

住宅ローン

住宅の購入、新築、リフォーム、または借り換えの各種プランは、長期返済と担保評価を組み合わせたものです。

変動金利の一例は年2.63%前後から始まることがあり、10年固定金利の一例では、優良な条件の場合、年0.86%まで低くなることもあります。ご利用には、適格性、保険、および契約条件が適用されます。

教育ローン

国内外での学業にかかる授業料、教材費、住居費などにご利用いただけます。お申し込みには在学証明書および学生証のご提示が必要です。

金利の一例として2.975%からご利用可能で、卒業まで返済開始を猶予できるグレース期間も設けられており、キャリア初期の資金繰りをサポートします。

オートローン

新車・中古車のいずれも、収入証明や購入書類をもとに、1年から7年の期間でローンを組むことができます。

金利は年1.5%〜4.5%程度が一般的で、融資金はディーラーへ直接支払われることが多く、契約には保険加入条件も含まれます。

カスタマーサポートとお問い合わせ

ご利用資格の確認やお支払い日時の変更など、どの段階でも明確な窓口がサポートします。

電話・デジタル窓口

カスタマーサービスは平日9:00~17:00に0120-004-847で対応しています。オンラインでのお問い合わせは公式ローンポータルをご利用ください。多くの借り手がお問い合わせの際、営業時間内にチャット機能も活用しています。

支店と住所

対面でのサポートは、一部の支店にて予約制でご利用いただけます。安全な書類送付先は、東京都千代田区丸の内1-1-2、郵便番号100-0005です。

地図や予約方法はウェブサイトに掲載されており、書類や署名の手続きを効率よく進めることができます。

重要: クレジットには常にリスクが伴います。必ず最新の三井住友銀行またはSMBC信託銀行の利用規約をご確認の上、手数料や金利の見直し、ボーナス月、変更日が毎月の引き落とし額や総利息にどのように影響するかを事前にご確認ください。

結論

しっかりとした事前準備によって、資金調達のプロセスは予測しやすくなります。ご自身のプロフィールを適格条件に合わせ、資金使途や担保基準を確認し、キャッシュフローとリスク許容度に合った金利構成を選びましょう。

資金実行日やボーナス月に連動する最初の変更日を把握し、固定期間終了のお知らせや、事務手数料・借り換え手数料・繰上返済手数料の予算化についてリマインダーを設定しましょう。

書類は分かりやすく一貫性を持たせて提出すると、審査がスムーズになります。また、基準金利の見直しサイクルにも注意し、引き落とし額が想定通りか定期的に確認しましょう。特殊なケースの場合は、署名前にSMBCの公開電話番号・オンライン窓口・来店予約など利用可能な方法でお問い合わせください。